Данная торговая стратегия имеет несколько неоспоримых преимуществ, позволяющих получать достаточно точные сигналы для проведения валютных сделок. Также она показывает неплохие результаты при спокойном рыночном состоянии. Её отличительная особенность – применение на таймфреймах разной продолжительности. В основе стратегии лежит использование нескольких технических индикаторов, главный из которых – Parabolic SAR.

Индикаторы, используемые в стратегии

Все они относятся к числу достаточно эффективных торговых инструментов:

- 21-дневная SMA (средняя скользящая линия);

- 8-дневная SMA;

- Parabolic SAR;

- ATR (средний истинный диапазон).

Средние скользящие используются для определения ценовой тенденции. Более быстрая SMA (8-дневная) даёт больше торговых сигналов, соответственно, без неё не обойтись при краткосрочной торговле. Другая же скользящая нужна для получения долгосрочных сигналов. Использование обеих линий – ключ к более полному видению рыночной ситуации.

Используемые графики

Как уже было отмечено, рассматриваемая стратегия работает с несколькими временными промежутками, а именно:

- 15-минутные таймфреймы используются для нахождения оптимальных точек входа в рынок;

- 4-часовые интервалы нужны для анализа трендового движения;

- 1-часовые графики дают детализацию анализа и могут быть использованы для подтверждения тех или иных торговых сигналов.

Идеальная ситуация – более быстрая SMA пересекается со второй скользящей, обе линии идут в одном и том же направлении. Такие сигналы от индикаторов считаются достаточно хорошими для определения ценовой тенденции. Восходящему тренду соответствует направление линий снизу вверх. Нисходящему – наоборот. Если же средние скользящие расположены практически горизонтально, то достойных внимания ценовых движений на рынке нет, поскольку актив находится во флэте.

Вход в длинные позиции

Все таймфреймы, используемые в рамках данной стратегии, должны давать схожие сигналы. Другими словами, характер развития ценовой тенденции на всех 3-х графиках должен быть одинаковым. Только в этом случае можно будет заниматься поиском подходящих точек входа в рынок. Сигналы от индикаторов должны подтверждать друг друга в одно и то же время. К примеру, открытие длинных сделок выполняется при соблюдении следующих условий:

- стоимость актива поднимается над 8-дневной скользящей, которая расположена выше, чем 21-дневная;

- обе скользящие линии определяют восходящее движение тренда;

- индикатор ATR находится в верхней части диапазона;

- индикатор Parabolic SAR на 15-минутном таймфрейме расположен под свечной последовательностью.

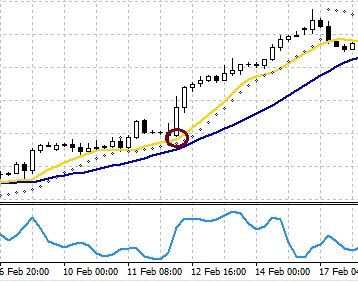

Точки входа определяются по 8-дневной SMA. Так, цена актива должна отскочить от данной линии вверх (её пробой исключается). Ниже показаны графики, каждый из которых соответствует конкретному временному периоду, применяемому в рамках рассматриваемой стратегии:

На вышеприведённых рисунках наглядно проиллюстрированы условия, подходящие для открытия длинных позиций. На первом графике мы видим, что обе линии средних скользящих уходят вверх, в этом же направлении идут и метки индикатора Parabolic SAR. Данные сигналы указывают на восходящее ценовое движение. Соответствующее подтверждение мы можем видеть и на 1-часовом графике. На последнем рисунке индикатор ATR находится в верхней части диапазона (область выделена красным). В этом же месте ценовая линия начинает уходить от 8-дневной SMA (окрашена в жёлтый цвет). Можно сказать, что все условия, необходимые для входа в длинную позицию, были реализованы в одном месте.

Как видите, ордер Stop-loss ни на одном из графиков не указан. Это объясняется динамическим движением тренда в одну сторону. Поэтому данный ордер можно установить на несколько пунктов ниже той точки, которая была использована для входа в рынок. Однако по мере движения ценовой тенденции (метки индикатора Parabolic SAR движутся вместе с ней) Stop-loss также должен быть перемещён вверх.

Фиксацию прибыли производят тогда, когда метки индикатора Parabolic SAR меняют свою позицию, оказываясь выше свечной последовательности. Также закрытие позиций можно производить при выравнивании средних скользящих линий.

Вход в короткие позиции

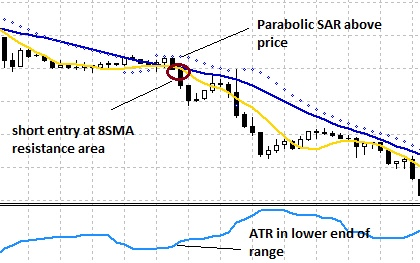

Сделки на продажу могут быть открыты при соблюдении следующих правил:

- ценовая тенденция должна располагаться под 8-дневной SMA, которая, в свою очередь, должна находиться под 21-дневной;

- обе скользящие должны двигаться в одном и том же направлении (сверху вниз), при этом данное направление должно наблюдаться на всех анализируемых таймфреймах;

- линия индикатора ATR должна располагаться в верхней части диапазона;

- на 15-минутном графике метки индикатора Parabolic SAR должны быть расположены над свечной последовательностью.

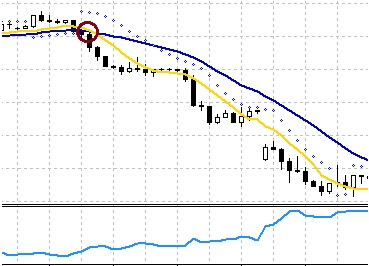

Точки входа в короткие позиции нужно искать около 8-дневной скользящей, которая выступает для ценового движения своеобразной линией сопротивления. В общем, ситуация схожа с открытием сделок на покупку, только развивается она в обратном направлении. Её иллюстрацию можно увидеть на графиках, расположенных ниже:

Область, подходящая для открытия коротких позиций, выделена на последнем графике. В этом месте цена начинает уходить от 8-дневной SMA. Также мы можем видеть одновременное выполнение других необходимых условий.

Логика установки ордера Stop-loss сохраняется. Сначала его устанавливают на несколько пунктов выше индикатора Parabolic SAR. Именно в той области, где расположены точки входа в рынок. Поскольку тренд продолжает двигаться вниз, местонахождение Stop-loss также должно постоянно сдвигаться в эту сторону. Выход из сделок производят тогда, когда метки Parabolic SAR оказываются под свечной последовательностью. Сигналом к закрытию позиций может служить и выравнивание средних скользящих линий.